Optimieren Sie Ihre Abfindung

Abfindungen oder Veräußerungserlöse sind in der Regel außerordentliche Einkünfte nach § 34 EStG und bieten in Kombination mit der sog. Ein-Fünftel-Regelung und der Investition in eine Solaranlage hochinteressante steuerliche Gestaltungsmöglichkeiten.

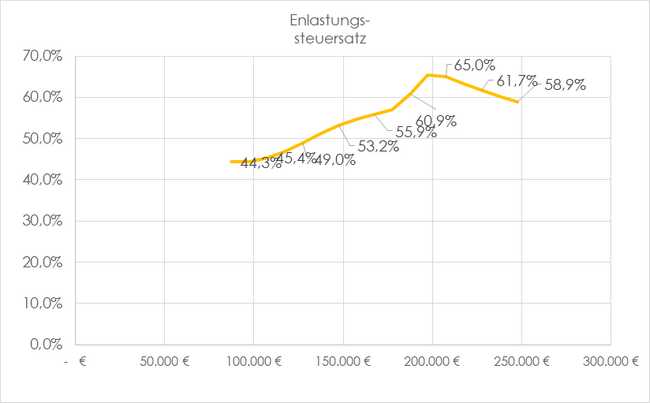

Außerordentliche Einkünfte werden steuerbegünstigt, weil die Einkünfte über mehrere Veranlagungsjahre erwirtschaftet wurden und in einem Jahr versteuert werden müssen. Dadurch entstehen oft Härtefälle. Daher führte der Gesetzgeber die sog. Fünftelregelung ein. Vereinfacht dargestellt, soll diese Regelung folgendes bewirken. Die außerordentlichen Einkünfte werden gefünftelt, dann die Steuerlast berechnet und diese Steuerlast wieder mal 5 genommen. Das soll eine Progressionsmilderung bewirken.

Wenn jedoch die regelmäßige Einkünfte über 55.000 EUR (ledig) bzw. 110.000 EUR (Splitting-Tabelle) liegen, verpufft der Effekt. (Weil der gefünftelte Betrag immer noch mit dem höchsten Steuersatz versteuert wird.)

Wer nun Negativeinkünfte (z. B. aus einem Investitionsabzugsbetrag, 40 % der Gesamtinvestition einer Solaranlage) den regelmäßigen Einkünften gegenrechnen kann, kann in gewissen Konstellationen erheblich Steuern sparen.

Da wir keine Steuerberatung betreiben dürfen, erarbeiten wir gerne mit Ihrem persönlichen Steuerberater ein für Sie optimales Konzept.

Steuern sparen hat kein Selbstzweck. Solaranlagen rechnen sich auch ohne Steuervorteile. Wenn man jedoch beides verbindet – die Optimierung der Abfindung bzw. anderer außerordentlichen Einkünfte und den Kauf einer Solaranlage – entsteht dadurch eine der besten Geldanlagen, die wir kennen.

Kontakt

Haben Sie Fragen? Klicken wegen einer Kontaktaufnahme einfach auf den Button.